Estamos acostumbrados a pensar en la valoración como una disciplina que se aplica, generalmente, a inmuebles terminados y de poca complejidad, como aquellos con los que nos solemos manejar en nuestra vida diaria: viviendas, locales comerciales, oficinas… Incluso nosotros mismos somos capaces de aplicar, de manera intuitiva, un método de valoración (la comparación) y estimar el valor de este tipo de propiedades por su similitud con el valor de otras similares. Sin embargo, el mundo inmobiliario es mucho más amplio y complejo, y requiere que la valoración se adapte a esa complejidad con métodos notablemente más sofisticados.

Un ejemplo claro de ello son los inmuebles que requieren un cierto desarrollo urbanístico, constructivo o técnico. Entre ellos, podríamos incluir desde los terrenos en sus diversas etapas de urbanización —los cuales deben atravesar un largo proceso

para llegar a ser considerados urbanos y que sobre ellos sea posible edificar—, hasta los edificios en construcción o rehabilitación, que, por diversos motivos, pueden necesitar ser valorados a lo largo de su desarrollo edificatorio, antes de llegar a encontrarse finalizados. Cuando los inmuebles se encuentran en algún punto intermedio de su desarrollo, no suele ser sencillo (o, siquiera, posible) localizar comparables en el mercado que nos permitan estimar su valor de la misma manera que para los inmuebles terminados.

Resultaría imposible, por ejemplo, valorar un centro comercial a medio construir comparándolo con otros centros comerciales en venta, del mismo tamaño y características, localizados en ubicaciones similares y que se encontrasen en la misma

etapa de construcción. Lo mismo sucede con los ámbitos de suelo en desarrollo o reconversión, entre los que podríamos citar ejemplos bien conocidos por todos, como el Distrito Castellana Norte de Madrid o el 22@ de Barcelona, o los sectores de suelo urbanizable que bordean los cascos de numerosas localidades. Se trata de espacios en los que se deben llevar a cabo un gran número de gestiones, e invertir diversas cantidades de dinero a lo largo de meses, o incluso años, para conseguir obtener un producto que se pueda vender de forma directa en el mercado (por ejemplo, una

parcela edificable).

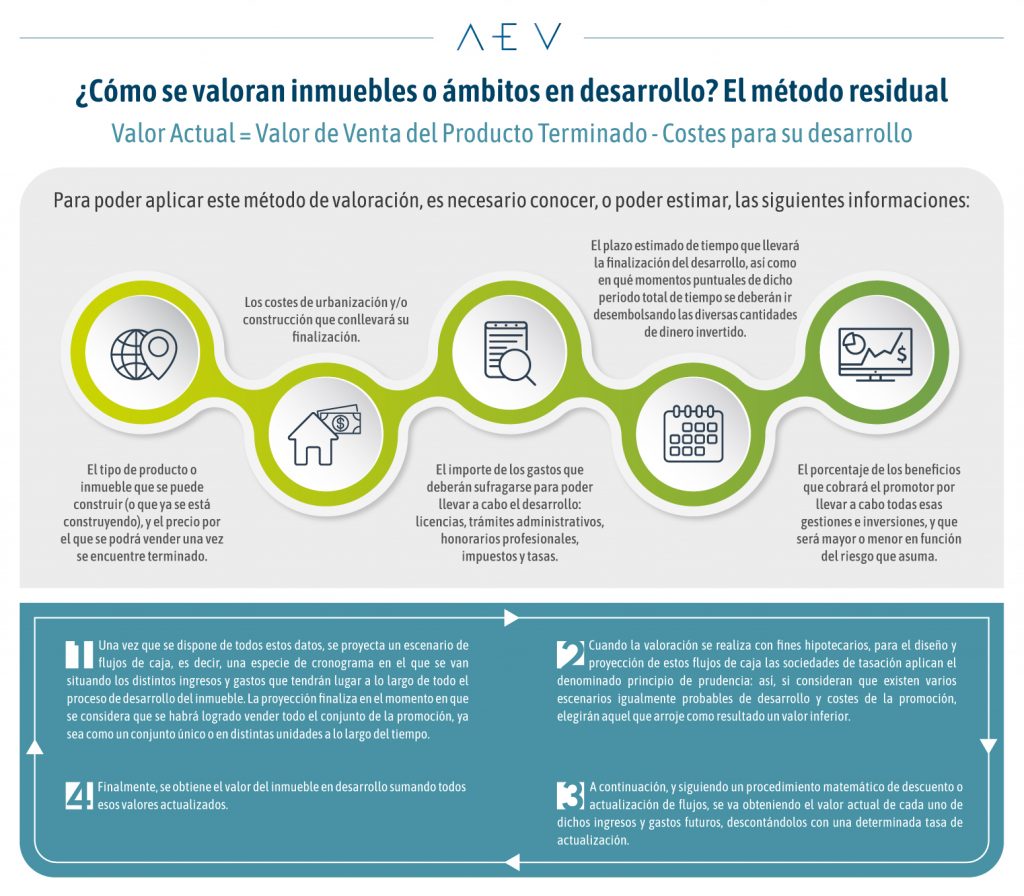

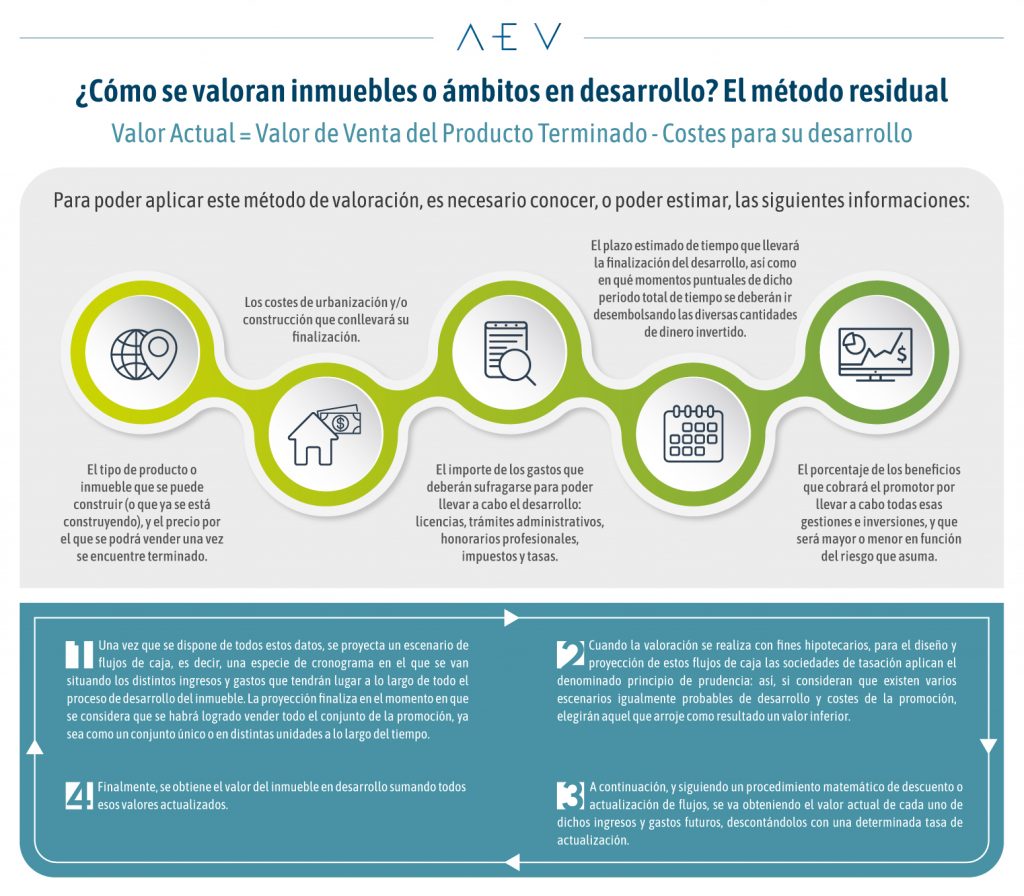

Para llevar a cabo la valoración de este tipo de propiedades existe el denominado método residual, un procedimiento de valoración mediante el cual el valor de un terreno o edificio en desarrollo se obtiene determinando la diferencia que existe entre el valor de mercado que tendrá el inmueble una vez se encuentre finalizado y el coste de las obras, materiales, licencias y resto de gastos necesarios para su desarrollo completo.

Para poder aplicar este método de valoración, es necesario conocer, o poder calcular, varias magnitudes importantes:

El tipo de producto o inmueble que se puede construir (o que ya se está construyendo), y el precio por el que se podrá vender una vez se encuentre terminado

Los costes de urbanización y/o construcción que conllevará su finalización.

El importe de los gastos que deberán sufragarse para poder llevar a cabo el desarrollo: licencias, trámites administrativos, honorarios profesionales, impuestos y tasas.

El porcentaje de los beneficios que cobrará el promotor por llevar a cabo todas esas gestiones e inversiones, y que será mayor o menor en función del riesgo que asuma.

Y, sumado a todo ello, el plazo estimado de tiempo que llevará la finalización del desarrollo, así como en qué momentos puntuales de dicho periodo total de tiempo se deberán ir desembolsando las diversas cantidades de dinero invertido.

Una vez que se dispone de todos estos datos, se proyecta un escenario de flujos de caja, es decir, una especie de cronograma en el que se van situando los distintos ingresos y gastos que tendrán lugar a lo largo de todo el proceso de desarrollo del inmueble. La proyección finaliza en el momento en que se considera que se habrá logrado vender todo el conjunto de la promoción, ya sea como un conjunto único o en distintas unidades a lo largo del tiempo. Cuando la valoración se realiza con fines hipotecarios, para el diseño y proyección de estos flujos de caja las sociedades de tasación aplican el denominado principio de prudencia: así, si consideran que existen varios escenarios igualmente probables de desarrollo y costes de la

promoción, elegirán aquel que arroje como resultado un valor inferior.

A continuación, y siguiendo un procedimiento matemático análogo al que explicábamos en este post sobre la valoración de inmuebles alquilados, se va obteniendo el valor actual de cada uno de dichos ingresos y gastos futuros, descontándolos con una determinada tasa de actualización. Finalmente, se obtiene el valor del inmueble en desarrollo sumando todos esos valores actualizados.

Como se puede apreciar, la aplicación de método residual es una tarea compleja, que requiere de un profundo conocimiento de los procesos de urbanización y edificación, de sus costes asociados y de los plazos que son necesarios para llevarlos a cabo, así como de los tiempos que cada mercado necesita para ir absorbiendo las nuevas unidades puestas a la venta. Por este motivo, las sociedades de tasación cuentan con profesionales especializados en este tipo de valoraciones, amplias bases de datos de precios y costes, programas de valoración diseñados específicamente para este fin y procedimientos de valoración y control de calidad con los que se asegura un resultado riguroso y de calidad. Son, por ello, la mejor alternativa a la que recurrir si queremos conocer el valor de un activo en desarrollo.